11 مصلحة الضرائب ضريبة مراجعة الحسابات - الأعلام الحمراء يجب أن تعرف قبل الايداع

في المراجعة الضريبية ، يضع مصلحة الضرائب حياتك المالية بأكملها تحت المجهر - دخلك وأصولك ونفقاتك. وإذا فشلت في إثبات رضاهم عن أن عودتك كانت دقيقة ، فاستعد للعقوبات أو الغرامات أو حتى وقت السجن.

لكن معظم عمليات تدقيق مصلحة الضرائب ليست عشوائية. يتم تشغيلها من خلال "الأعلام الحمراء" الخوارزمية التي تشير إحصائيًا إلى وجود عيب خاطئ أو احتمالات عالية للدخل غير المكشوف أو كليهما. بعض من أفضل خدمات إعداد الضرائب عبر الإنترنت ، مثل H&R بلوك و TaxAct, قم الآن بتضمين تنبيهات إذا كانت إجابتك تتضمن الأعلام الحمراء أدناه ، على الرغم من أنه لا يوجد بديل لاستئجار معيد ضرائب معتمد لضمان إتمام عودتك ودقتها.

تجنب هذه الأعلام الحمراء الـ 11 عند تحضير عودتك لمنع الانتباه غير المرغوب فيه من قبل حسن العم 'العم:

1. ارتفاع الأرباح

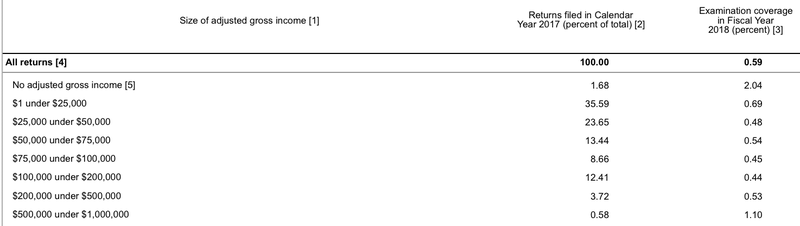

وفقًا لأحدث البيانات المتاحة - من 2017 - قام مصلحة الضرائب بتدقيق 0.62 ٪ من جميع الإقرارات الضريبية ، أو حوالي واحد من كل 161 عوائد. لكن كلما زاد الدخل المبلغ عنه ، ارتفعت احتمالات المراجعة.

كان لدافعي الضرائب الذين يكسبون أكثر من 10 ملايين دولار من الدخل فرصة مخيفة بنسبة 14.52٪ للتدقيق: أكثر من واحد من كل سبعة عوائد. لماذا ا؟ لأن هذا هو المكان الذي يكمن فيه أفضل ضجة لباك مصلحة الضرائب. إذا قبضوا على قطب يكسب 10،000،000 دولار سنويًا مخادعًا ضرائبهم ، فيمكنهم أن يحتملوا بملايين الدولارات من الضرائب غير المدفوعة.

لكن إذا قبضوا على جو بارندر في الإبلاغ عن نصائحه بمبلغ 500 دولار ، فإن مصلحة الضرائب لا تجلس على منجم ذهب من الإيرادات غير المحصلة. وإليك كيف تتراجع أرقام تدقيق مصلحة الضرائب لكل شريحة ضريبية:

كلما زاد دخلك ، استعد لمزيد من التدقيق من مصلحة الضرائب ، خاصة إذا ارتفع بسرعة.

2. الدخل غير المعلن

إذا كنت تعمل لحساب شخص ما ، سواء كنت موظفًا في W2 أو عاملاً متعاقدًا مع 1099 ، فمن المحتمل أن يكون مصلحة الضرائب على علم بذلك.

يجب على الدافع عادةً تقديم نماذج W2 أو 1099 مع مصلحة الضرائب. يقوم سمسار الأسهم لديك حتى بملفات 1099s للأرباح التي تجنيها من الأسهم الخاصة بك.

عندما تفشل في إعلان الدخل ، ولكن مصلحة الضرائب تتلقى الوثائق التي تلقيتها ، يمكنك أن تتوقع أن تسمع منهم.

حتى عندما تكسب دخلاً نقديًا وملفات دافع رقم 1099 ، لا يزال مصلحة الضرائب تستخدم الخوارزميات للتحقق من عادات الإنفاق الخاصة بك مقابل دخلك المعلن. عندما لا تتم محاذاتها ، يمكنك توقع الحصول على تدقيق.

3. ارتفاع الخصومات المتعلقة الدخل

إذا ربحت 95،000 دولار من وظيفتك ولكنك حصلت على 90،000 دولار كخصم ضريبي ، فأفضل أن تعتقد أن مصلحة الضرائب سترفع حواجبها التي لا روح لها..

بالنسبة لبعض النفقات ، مثل خصم فوائد الرهن العقاري ، يقدم المقرضون نموذج ضريبة 1098 مع مصلحة الضرائب. إنهم يعرفون بالضبط المبلغ الذي أنفقته على فوائد الرهن العقاري ، لذلك لا تفكر في تضخيم الرقم.

وللمصاريف الأخرى القابلة للخصم ، مثل استقطاعات المساهمة الخيرية وخصومات التعليم ، يقوم مصلحة الضرائب بإبلاغ عائدك إذا كانت عالية بالنسبة إلى دخلك. تفضل لنفسك وتبقي خصوماتك معقولة بالنسبة إلى دخلك ، وخاصة الخصومات التي يساء استخدامها في كثير من الأحيان مثل خصم المكاتب المنزلية.

واثق في شرعية الخصومات الخاصة بك؟ خذها ، ولكن احتفظ بسجلات ممتازة ، لأنه قد يتعين عليك إثبات صلاحيتها لمصلحة الضرائب.

4. تضخم مصاريف الأعمال

بالنسبة لدافعي الضرائب الذين يعملون لحسابهم الخاص ، يعد خصم مصروفات العمل على الجدول C بمثابة حلم. لا يزال بإمكانهم أخذ الخصم القياسي ، لكنهم يحصلون أيضًا على خصم عدد كبير من النفقات - السفر ، والمكتب المنزلي ، واللوازم المكتبية هي بعض الأمثلة. والأهم من ذلك كله ، أن مصروفات العمل التي يتم خصمها هنا لا تقلل فقط من فاتورة ضريبة الدخل الخاصة بها ولكن أيضًا فاتورة ضريبة العمل الحر.

و IRS يعرف ذلك.

قبل أن تصبح سعيدًا جدًا بالمصروفات ، إليك بعض الخطوات التي يجب تجنبها:

- المطالبة بخصومات أكثر من الأرباح (خاصة لسنوات متعددة). معظم الشركات تخسر المال في السنة الأولى أو السنتين. يتطلب الأمر بدء نشاط تجاري في النهاية ، وهناك عدد قليل من الشركات التي تحقق ربحًا فوريًا. ولكن كلما زادت النفقات التي تطالب بها مقارنة بإيرادات عملك ، زادت احتمالات المراجعة ، خاصة عندما تطالب بخسائر تجارية لعدة سنوات متتالية.

- الإبلاغ عن أرقام الجولة للدخل أو المصروفات. العمل فوضوي. لذلك عندما ترى مصلحة الضرائب أرقامًا نظيفة ومرتبة ، فإنهم يعرفون أن دافع الضرائب قد يكون حولهم ، وهو ما يعني تقديرًا في أحسن الأحوال ، واختراعًا في أسوأ الأحوال. وهذا بدوره يعني أن دافع الضرائب لا يمكنه على الأرجح تقديم مستندات دقيقة لهذه الأرقام المستديرة المثالية للغاية.

- شطب 100 ٪ من النفقات الشخصية المشتركة. ما هي احتمالات أن دافع الضرائب يستخدم فقط هواتفهم الذكية للأعمال ، ولديه هاتف منفصل تمامًا لحياتهم الشخصية؟ أو ماذا عن السيارات المنفصلة التي لا تدفع إلا للعمل؟ قليل من الناس يتجولون مع هواتف متعددة في جيبهم أو محفظتك. وعدد قليل من الناس يحتفظون بسيارة واحدة حصراً للعمل ، والآخر للاستخدام الشخصي فقط. ما لم تتمكن من إثبات أنك الاستثناء ، فلا تطالب بنسبة 100٪ من هاتفك أو سيارتك أو أي نفقات أخرى تستخدمها أحيانًا في حياتك الشخصية.

- خصم الكثير على الوجبات والسفر والترفيه. يجد دافعو الضرائب أنه من المغري للغاية شطب الوجبات وتكاليف السفر والترفيه كنفقات تجارية. بالتأكيد ، في بعض الأحيان الأشخاص الذين يعملون لحسابهم الخاص تحمل هذه النفقات. ولكن الحصول على الجشع للغاية ، وسوف يأتي مصلحة الضرائب يطرق. إنهم يعلمون أنه يتم إساءة استخدام هذا الثالوث غير المقدس من المصاريف ، تمامًا كما يعلمون أنه يصعب على دافعي الضرائب إثبات أن 100٪ من نفقات الرحلة كانت مرتبطة بالأعمال. أيضًا ، بموجب قانون التخفيضات والوظائف الضريبية لعام 2017 ، لم يعد بإمكان أصحاب الأعمال حسم نفقات الترفيه على الإطلاق. هذا لا يعني المزيد من خصومات لعبة الجولف أو خصومات الأحداث الرياضية ، بغض النظر عن حجم الأعمال التي تناقشها على الروابط. خذ وجبات الطعام وخصومات السفر بشكل متحفظ ، إن وجد ، واحتفظ بسجلات وإيصالات مفصلة. إذا لم يكن لديك سجلات حول من كان هناك ، وما الذي تحدثت عنه ، ولماذا كان ذا صلة بالأعمال ، فلا تخصم النفقات.

- مكتب البيت. لا يزال بإمكان العاملين لحسابهم الخاص المطالبة بخصم مكتب منزلي ، على عكس الموظفين. لكن مصلحة الضرائب تعرف عدد دافعي الضرائب الذين يسيئون استخدام هذا الخصم الضريبي للعمالة الذاتية ، مما يؤدي إلى سهولة المراجعة. القواعد واضحة: يمكنك فقط خصم المساحة في منزلك والتي يتم استخدامها حصريًا للعمل. لا يهم عدد رسائل البريد الإلكتروني التي تجيب عليها أثناء جلوسك على أريكة غرفة الجلوس الخاصة بك بمشاهدة Netflix ؛ لا يمكنك اقتطاع هذه المساحة. إذا كان لديك مكتب فعلي في منزلك لا تستخدمه إلا في العمل ، فيمكنك خصمه. إذا كان الطابق الأول من منزلك شركة عامة ، مثل البار أو صالون تصفيف الشعر ، وكنت تعيش في شقة في الطابق الثاني ، فيمكنك خصمها في الطابق الأول. خلاف ذلك ، لا تستمتع بالمحاولة وحاول أن تطالب بغرفة نومك التي تحتوي على مكتب في زاوية واحدة. كالفكر النهائي ، يمكنك فقط أخذ خصم المكاتب المنزلية إذا قمت بالإبلاغ عن الأرباح. لا يمكن استخدامه لتوسيع الخسائر المبلغ عنها.

5. الحسابات المالية الأجنبية

مصلحة الضرائب يحصل فضولية للغاية حول الأصول الأجنبية. إنهم يعرفون أن العديد من المتهربين من الضرائب يستخدمون بنوك القراصنة في الخارج والملاذات الضريبية ، وبمجرد أن يستولوا على رائحة الأصول الأجنبية ، فإنهم يطلقون كلاب الصيد للبحث عنهم..

إذا احتفظت بحسابات مالية أجنبية بلغ مجموعها أكثر من 10000 دولار مجمعة في أي وقت خلال العام ، فيجب عليك تقديم تقرير FinCEN 114 (FBAR). عدم القيام بذلك يمكن أن يؤدي إلى عقوبات شريرة.

وبينما من المرجح أن يقوم مصلحة الضرائب بمراجعة دافعي الضرائب بحسابات أجنبية تم الإفصاح عنها ، فإن ما يجعل الكلاب تنبح حقًا هو عندما يكتشفون حسابات أجنبية غير معلنة. باختصار ، كن حذرا للغاية مع الأصول الأجنبية الخاصة بك.

6. الأعمال النقدية الثقيلة

المطاعم والبارات ومحلات الحلاقة وصالونات الأظافر وغسيل السيارات والنقود الأخرى فقط أو الأعمال التجارية ذات الأموال الثقيلة تستعد لمراجعة الحسابات من قبل مصلحة الضرائب. لماذا ا؟ لأن مصلحة الضرائب تعرف أن الشركات الثقيلة النقدية يمكنها بسهولة الإبلاغ عن الإيرادات.

تقوم الشركات ذات المبالغ النقدية الكبيرة بإجراء عمليات تدقيق مغرية مضاعفة لأنها تستخدم غالبًا لغسل الأموال.

إذا كنت تدير عملاً تجارياً ثقيلًا ، فاحتفظ بالكتب النظيفة الصريحة ، واستأجر محاسبًا حادًا.

7. المطالبة نفس المعالين مرتين

يمكن لأحد الوالدين فقط المطالبة بطفل معال.

إذا كنت متزوجًا ولكنك قدمت ملفًا منفصلًا أو مطلقًا ، فهذا يعني أن أحد الوالدين قد خرج من الحظ بعد عودته. إذا لزم الأمر ، استخدم قاعدة الكسارة الموجودة في منشور مصلحة الضرائب 501.

على عكس العديد من الأعلام الحمراء الأخرى في هذه القائمة ، فإن هذا الخطأ الضريبي هو عادة خطأ: خطأ. لكن لا تقم بذلك ، لأن المطالبة بنفس الاعتماد مرتين سيشير إلى عودتك على أنها خاطئة لدى مصلحة الضرائب.

8. المطالبة بخسائر الإيجار

من بين المزايا العديدة للاستثمار العقاري المزايا الضريبية. ولكن إذا كنت تطالب بخسائر من عقار مستأجر ، فاستعد لإجراء نسخ احتياطي لأرقامك.

يسمح مصلحة الضرائب بمبلغ يصل إلى 25000 دولار كخسائر في الإيجار ليتم خصمها من دخل W2 العادي الخاص بك - إذا كنت تدير بنشاط عقاراتك المؤجرة بنفسك. إذا كنت تقوم بالاستعانة بمصادر خارجية لمدير العقارات ، فنسيته.

حتى إذا كنت تدار بنفسك ، فإن هذا الخصم ينتهي تدريجياً بالنسبة لدافعي الضرائب الذين يكسبون أكثر من 100000 دولار ، ويختفي تمامًا لأولئك الذين يكسبون 150،000 دولار أو أكثر.

امتلاك العقارات المستأجرة يؤدي إلى تعقيد الإقرار الضريبي ، نظرًا لأن هذه الفروق الدقيقة هي مجرد خدش على سطح القواعد. استأجر محاسبًا على دراية بالاستثمارات العقارية لزيادة خصوماتك إلى الحد الأقصى ، وللحفاظ على نفسك من تقاطع العم سام.

9. المطالبة بخسارة هواية

هواية النفقات ليست معفاة من الضرائب. فترة.

للتأهل كشركة فعلية ذات نفقات قابلة للخصم ، يجب أن يكون للنشاط توقع معقول لكسب ربح ويجب إدارته بطريقة تشبه الأعمال. إذا كنت تكسب أموالًا بشكل أساسي من وظيفة W2 أو من مصادر أخرى وتحاول المطالبة بخسائر "تجارية" لعدة سنوات متتالية ، فغالبًا ما تكون هذه هي العلامة التي تقوم بإرجاعها إلى وكيل بشري لمراجعته. وعندما يرون "عملًا" يبدو وكأنه هواية بشكل مثير للريبة ، توقع زيارة.

بالطبع ، لا أحد يقول إنه لا يمكنك تحويل هوايتك إلى شركة لكسب المال. فقط تأكد من قيامك بذلك قبل البدء في المطالبة بالنفقات.

10. أخذ التوزيعات المبكرة من الجيش الجمهوري الايرلندي أو 401 (ك)

عندما تقوم بسحب الأموال من حساب التقاعد الخاص بك قبل سن 59 عامًا ، يكون ذلك بمثابة توزيع ويخضع لعقوبة بنسبة 10٪ ، بالإضافة إلى الضرائب غير المدفوعة المستحقة. يهمل العديد من دافعي الضرائب دفع هذه العقوبة - ويستمعوا إليها من مصلحة الضرائب.

يقوم أمين الحفظ الخاص بك بإبلاغ جميع توزيعات حساب التقاعد إلى مصلحة الضرائب ؛ انهم يعرفون بالفعل عن ذلك. عندما تفشل في إعلان شيء يعرفه مصلحة الضرائب بالفعل ، يمكنك تخمين ما يحدث.

تجنب المشكلة تمامًا إن أمكن ، ولمس مدخرات التقاعد الخاصة بك إلا بعد التقاعد.

نصيحة محترف: إذا كان لديك حق الوصول إلى خطة 401 (ك) التي يرعاها صاحب العمل ، فتأكد من ذلك الاشتراك في Blooom. سيقومون بإجراء تحليل مجاني لحسابك للتأكد من تنوعك بشكل صحيح ، ولديك تخصيص الأصول المناسب ، وعدم دفع الكثير من الرسوم.

11. الفشل في الإبلاغ عن أرباح المقامرة

لا يعلم الكثير من المقامرين الترفيهيين أن الكازينوهات تقدم تقارير إلى مصلحة الضرائب ، وذلك باستخدام نموذج W-2G. مرة أخرى ، يعرف العم سام أكثر مما تعتقد ، وعندما يبلغ الكازينو عن فوز كبير من جانبك ، وتهمل بكشفه ، يمكنك توقع مراجعة.

يجب أن يكشف المقامرون الترفيهيون عن أي مكاسب كـ "دخل آخر" في نموذجهم 1040. يجب على المقامرين المحترفين إعلان دخلهم في الجدول C.

لكن حيث يقع المقامرون بالفعل في مشكلة ، يتم الإبلاغ عن الخسائر. بموجب القانون ، لا يمكن استخدام خسائر المقامرة إلا لتعويض مكاسب المقامرة ، وليس أنواع الدخل الأخرى. يتم الاستثناء الوحيد للمقامرين المحترفين ، وإذا حاولت الادعاء بأنك مقامر محترف مع وجود خسائر في الجدول C أثناء حصولك على راتب W2 بدوام كامل ، توقع التدقيق.

كلمة أخيرة

في السنوات الأخيرة ، كان هناك الكثير من الحديث عن الروبوتات والأتمتة لتحل محل جميع وظائفنا. المحاسبين تقع مباشرة على قائمة المهن المهددة ، بالنظر إلى كيفية إعداد الضريبة المستندة إلى القواعد والمنطق.

تترك قوانين الضرائب في الولايات المتحدة مجالًا كبيرًا للتفسير إلى حد كبير ، مما يتطلب في كثير من الأحيان إجراء حكم. عندما تصبح الإقرارات الضريبية أكثر بدانة وتعقيدًا ، يكون أحد المستشارين الماليين الذين يجب تعيينهم محاسبًا.

في بعض الأحيان تريد من شخص ما أن يخبرك ليس فقط بما يمكنك القيام به ، ولكن ما يجب عليك فعله. بالتأكيد ، قد تكون قادرًا على تدليك النفقات في خصم ، ولكن بأي ثمن من حيث مخاطر التدقيق?

في أي وقت يتضمن الإقرار الضريبي الخاص بك واحدًا أو أكثر من الأعلام الحمراء أعلاه ، فاحرص على الاحتفاظ بسجلات دقيقة. قد يأتي رجل الضرائب لك.

هل سبق لك أن تم تدقيقها؟ ما لفت انتباه مصلحة الضرائب?