هل لدى جيل الألفية فرص مالية أقل من الأجيال السابقة؟

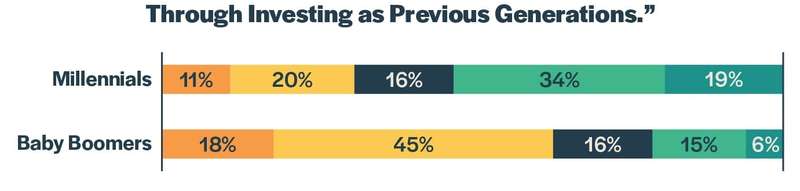

لقد طلبنا من الأميركيين تقييم مستوى اتفاقهم بالبيان التالي: "يتمتع جيلي بنفس الفرصة لبناء الثروة من خلال الاستثمار مثل الأجيال السابقة".

كانت وجهات نظر جيل الألفية ومواليد الرضيع مختلفة بشكل ملحوظ.

ماذا تقول الأرقام?

من الواضح أن جيل الألفية يعتقدون أنهم في وضع غير مؤات. ولكن هل هذا الشعور دقيق؟ هل هم أقل ثراءً من والديهم؟ إليك ما تخبرنا به الأرقام.

1. جيل الألفية لديها مستويات دخل أقل

جيل الألفية أكثر تعليما من آبائهم. وفقا لمركز بيو للأبحاث ، 39 ٪ من جيل الألفية لديهم درجة البكالوريوس أو أعلى ، مقارنة مع ما يقرب من 25 ٪ من مواليد.

ولكن على الرغم من كونهم أكثر تعليماً ، إلا أن جيل الألفية يكسب أقل. وفقًا لتقرير صادر عن New America ، فإن جيل الألفية يكسب أقل بنسبة 20٪ من مواليد الأطفال في سنهم. لذلك ليس من المستغرب أن تراكمت الأجيال أقل من الثروة أيضا. وجد مركز بيو للأبحاث أن متوسط القيمة الصافية للأسر المعيشية التي يرأسها جيل الألف بلغ 12500 دولار في عام 2016 ، مقارنة بـ 20.700 دولار لمواليد الأطفال في عام 1983 (معدلة في 2017 دولار).يمثل جيل الألفية حوالي ربع سكان البلاد ، لكنهم لا يملكون سوى 3٪ من ثروة البلاد ، وفقًا لمجلس الاحتياطي الفيدرالي. عندما كان مواليد الأطفال في نفس العمر ، كانوا يمتلكون 21 ٪ من أصول البلاد.

2. جيل الألفية خائف من الركود الأخير

جاء جيل الألفية خلال فترة الركود الكبير ، في وقت كانت الأسواق تتعطل فيه والبطالة ترتفع. ضرب الانكماش العمال الشباب بشدة. وفقا لمكتب إحصاءات العمل ، كان معدل البطالة الوطني في أكتوبر 2009 10.2 ٪. ولكن بالنسبة للشباب الذين تتراوح أعمارهم بين 20 و 24 سنة ، كان أعلى بكثير عند 15.6 ٪. بالمقارنة ، كانت النسبة 7.9٪ فقط لمواليد الأطفال الذين تتراوح أعمارهم بين 45 و 54 عامًا.ميليسا جامارا ، 25 سنة ، تعيش في سولت ليك سيتي. تدير شركة استشارية خاصة بها متخصصة في إدارة الأعمال عبر الإنترنت. تقول جامارا إن الركود الأخير كان له تأثير كبير على نظرتها للأسواق المالية:

لقد تسبب لي الركود في عدم الثقة في سوق الأسهم. خاصةً عندما يتعلم الراشدين كم كان ذلك الانهيار بسبب تهور البنوك وسماسرة البورصة والنشاط غير القانوني. أنا شخصياً أستثمر مع Acorns ، لكن لا يمكنني أبدًا أن أستثمر ما يكفي لتحقيق عائد مفيد لأن مدخراتي لم تتحقق بما يكفي. "

لكن الخبراء يحذرون من أن العواطف يجب ألا تؤثر على طريقة تعامل الناس مع الاستثمار. "العامل الأكبر الذي يحد من جيل الألفية من بناء الثروة هو عدم الرغبة في تحمل المخاطر. يقول روبرت ر. جونسون ، أستاذ المالية في كلية هايدر لإدارة الأعمال بجامعة كريتون ، إن أفضل طريقة لبناء الثروة عبر آفاق طويلة هي الاستثمار في محفظة متنوعة من الأسهم العادية. "عدم الرغبة في تحمل المخاطر يأتي من القلق من أننا قد نرى قريباً تباطؤ السوق".على الرغم من أن سوق الأوراق المالية قد تعافى ، تشير البحوث إلى أنه قد يكون هناك عواقب دائمة للأشخاص الذين يتخرجون من المدرسة في اقتصاد سيء. على سبيل المثال ، يكسبون أموالًا أقل من أولئك الذين يتخرجون في ظروف اقتصادية أكثر ملاءمة ، حتى بعد عقود. إنهم يبدأون العمل في الشركات ذات الأجور المنخفضة ، والتي يمكن أن يكون لها تأثير دائم على نوع وجودة الوظائف التي يشغلونها طوال حياتهم المهنية.

غالبًا ما يتم تصوير حالات الركود على أنها أحداث قصيرة الأجل. ومع ذلك ، لديهم تأثير طويل الأجل على الأشخاص الذين يدخلون سوق العمل خلال فترة الركود الاقتصادي.

3. جيل الألفية لديها أقل التنقل الصف

بالنسبة لمواليد الأطفال والأجيال التي سبقتهم ، كانت شهادة الكلية تذكرة إلى الطبقة الوسطى في الولايات المتحدة. لا يهم الموضوع الذي درست. إذا حصلت على شهادة لمدة أربع سنوات ، فمن المحتمل أن تمضي قدماً. في الواقع ، كانت شهادة الدراسة الثانوية كافية في كثير من الأحيان لتأمين وظيفة تسمح لك بدعم أسرة. في عام 1970 ، كان 26٪ فقط من عمال الطبقة المتوسطة يحصلون على أي نوع من التعليم بعد الثانوي.اليوم ، الأمور مختلفة. التعليم الجامعي هو مجرد سعر الدخول. حتى مع وجود درجة البكالوريوس ، ليس هناك ما يضمن حصولك على وظيفة جيدة بمجرد الانتهاء من المدرسة.

برايس لاجراند تعيش منذ آلاف السنين في البوكيرك ، نيو مكسيكو. حصل على درجة البكالوريوس في عام 2013 من جامعة شرق نيو مكسيكو ، وهي واحدة من أكثر الكليات العامة ميسورة التكلفة في الولاية. ثم حصل على ماجستير في إدارة الأعمال ، على أمل أن يفتح أبوابًا جديدة. يعمل حاليًا كمدير فندق ، وهو دور مشابه للوظيفة التي كان يشغلها في الكلية.

يقول: "لقد نشأت في مدينة سياحية حيث كانت كل وظيفة إما في مطعم أو في فندق". "عندما انتقلت إلى البوكيرك سعياً للحصول على وظيفة أفضل ، انتهى بي المطاف في فندق آخر كنت أعمل فيه مؤقتًا منذ عدة سنوات."لاغراند لديها حوالي 45000 دولار في ديون القروض الطلابية. انه يستفيد من الاقتصاد أزعج لتوليد دخل إضافي. وقد شملت وظائفه الجانبية المشي على الكلاب ، الكتابة الخفية ، وتنظيف المنازل ، وحتى الرقص الجوي. ولكن على الرغم من إحراز تقدم نحو سداد قروضه ، فإنه يدرك أنه كان عليه تقديم تضحيات كبيرة.

يقول: "من الصعب العثور على طعام صحي بأسعار معقولة يمكن أن يصلح لحوالي 14 ساعة من العمل". "لم أذهب في إجازة منذ خمس سنوات ، وهذا يعني أيضًا أنني لم أزور عائلتي لقضاء العطلات. لقد فاتني حفلات الزفاف والجنازات واحتفالات الذكرى السنوية وأعياد الميلاد وجميع أنواع المعالم الأخرى لأنني افتقرت إلى الوقت والمال للقيام بذلك. "

تضاعفت الرسوم الدراسية والرسوم الجامعية أكثر من ثلاثة أضعاف منذ عام 1980 ، وفقًا لوزارة التعليم الأمريكية. نتيجة لذلك ، يتعين على جيل الألفية تحمل المزيد من الديون للوصول إلى وظائف الطبقة المتوسطة مقارنة بالأجيال السابقة. ولكن ، مثل لاجراند ، يكتشف البعض أن الحصول على درجة علمية مدتها أربع سنوات أو دراسات عليا لا يضمن التنقل الصاعد. لقد تغيرت أسس تكلفة التعليم العالي وقيمته بشكل جذري.4. العديد من جيل الألفية هي الثمن خارج المنزل

بالنسبة للعديد من الأميركيين ، فإن امتلاك منزل هو حجر الزاوية في الحلم الأمريكي. إنه استثمار طويل الأجل لبناء الثروة. يمكنك بناء الأسهم في منزلك عن طريق دفع الرهن العقاري الخاص بك كل شهر. إذا قررت بيع منزلك في المستقبل ، فستحصل على حصتك في الأسهم.

إنها إستراتيجية استفاد منها الكثير من مواليد الأطفال. دخلوا مرحلة البلوغ خلال اقتصاد قوي يتميز بكميات كبيرة من الاستثمار في البناء والتطوير العقاري في الضواحي. كانت ملكية المنازل قابلة للتحقيق للعائلات ذات دخل الطبقة الوسطى.

جيل الألفية يواجه سوق إسكان مختلف. فاقت أسعار المنازل التضخم بكثير ، في حين أن الأجور لم تواكب تكاليف المعيشة. نتيجة لذلك ، 37 ٪ فقط من جيل الألفية هم أصحاب المنازل. هذا هو أقل بنسبة 8 ٪ من مواليد في نفس العمر. مثقلة بالديون ، العديد من جيل الألفية يجبرون على الإيجار ، أو العيش مع زملائهم في الغرفة ، أو حتى العودة مع والديهم.

جيل الألفية ليست أقل اهتماما في ملكية المنازل. تشير الأبحاث إلى أن مواقفهم لا تختلف عن الأجيال السابقة. وفقا لمسح واحد ، 9 من أصل 10 آلاف جيل يريدون شراء منزل.

يعتقد آدم جاكوبس أن فرصة امتلاك منزل لا تتوافق مع الدور الذي يلعبه جيله في الاقتصاد. بعد تخرجه من الكلية في عام 2017 ، كافح من أجل الحصول على وظيفة في المجال الذي درسه. في النهاية ، تمكن من الوصول إلى منصبه كمدير للعلاقات العامة في شركة Powerblanket الصناعية. يعيش في ريكسبورغ بولاية أيداهو مع زوجته وأطفاله. على الرغم من أن ريكسبورغ ليست مدينة كبيرة ، فقد وجد أن سوق العقارات المحلي يمثل تحديًا لمشتري المنازل لأول مرة.يقول: "يبدو أن الوصول إلى منزل أعيش فيه بعيد المنال". "لقد حصلت على زيادة ، ثم ارتفعت أسعار المنازل. أعمل بجد وأكسب أكثر ، لكن لا يوجد سقف لكيفية ارتفاع الأسعار. إنه لأمر محبط أن نرى منزلاً في السوق يبدو كما كان عليه الحال قبل عامين ، ومع ذلك فقد بلغت قيمته الآن 20 ألف دولار. "

مثل العديد من أقرانه ، يستأجر جاكوبس شقة. لم ينتقل إلى منزل بداية لأنه لا يوجد العديد من الخيارات بأسعار معقولة في منطقته.

يقول: "من المؤكد أن المطورين يقومون بإدراج المزيد من الأحياء السكنية المبتدئة في محافظهم الاستثمارية ، لكن هذه المنازل مبالغ فيها ولا تدخل في نطاق العائلات المبتدئة". "بدلاً من ذلك ، فإن المنازل الوحيدة التي تكون في متناول الأسر الشابة هي المنازل الأكبر سناً التي تحتاج إلى الكثير من أعمال الإصلاح قبل الانتقال إليها. من المؤسف أنه من أجل تحقيق حلم توفير منزلنا ، علينا التعامل مع الأجيال التي عاشت في ذلك المنزل قبلنا."5. جيل الألفية هي المسؤولة عن التقاعد الخاصة بهم

تغيرت خيارات التقاعد بشكل كبير في العقود الأخيرة. عندما دخلت مواليد القوى العاملة ، قدمت العديد من الشركات خطط معاشات تقاعدية ، والتي توفر دخلاً شهريًا للموظفين عند التقاعد. تقع على عاتق صاحب العمل مسؤولية تمويل تقاعد الموظفين من خلال الاستثمارات. مثلت المعاشات شبكة أمان ربطت العمال بنفس الوظيفة.

انخفضت نسبة العمال الذين عرضوا استحقاقات التقاعد خلال الثلاثين سنة الماضية. لم يتمكن سوى 13٪ من العمال من الحصول على خطة التقاعد في عام 2018. واليوم ، لا تزال المعاشات شائعة نسبياً في الوظائف الحكومية. ومع ذلك ، في القطاع الخاص ، فإن خطة التقاعد الأكثر شيوعًا هي 401 (k) ، والتي يتم تمويلها بشكل أساسي من قبل الموظفين. هذا يعني أنه يجب على العمال الادخار من أجل تقاعدهم وقبول المخاطر في حالة انخفاض قيمة استثماراتهم. على الرغم من أن هذا التغيير قد أثر على العمال الصغار والكبار ، فإن العديد من مواليد الأطفال الذين بقوا مع نفس الشركة طوال حياتهم المهنية للتأهل للحصول على معاشات التقاعد هم في وضع قوي لتكون قادرًا على التقاعد بشكل مريح.

يلاحظ تيم موراي ، أستاذ مساعد في الاقتصاد بمعهد فرجينيا العسكري ، أن مدخرات جيل الألفية مرتبطة بأصول أكثر خطورة.."إن وجود خطة معاشات تقاعدية يوفر دخلاً مضمونًا في التقاعد ، بينما يعتمد جيل الألفية اعتمادًا كليًا على 401 (ك) و 403 (ب) و الجيش الجمهوري الايرلندي للحصول على مدخرات التقاعد الخاصة بهم ، والتي يتم استثمارها في السوق وبالتالي تحمل مخاطر" يقول. "مع العلم أنك إذا كنت تعمل لمدة 30 عامًا في شركة وتضمن لك نسبة مئوية معينة من دخلك لبقية حياتك ، فستغير إستراتيجيتك الاستثمارية مقارنة بجيل الألفية الذين يتعين عليهم البدء في الادخار بأصول محفوفة بالمخاطر طوال حياتهم المهنية."

6. جيل الألفية لديها أقل الاستقرار الوظيفي

تحول الاقتصاد أزعج طبيعة العمل. تسمح المنصات عبر الإنترنت مثل Uber و 99Designs و Upwork للناس بتقديم خدمات عند الطلب. على عكس العمالة التقليدية ، فإن عمل الحفلة يعتمد على العقود. يتم دفع العمال فقط مقابل مهام محددة وتصنف كمقاولين مستقلين بدلاً من موظفين بدوام كامل يحصلون على المزايا.

من الصعب قياس حجم اقتصاد الحفلة لأن هذا النوع من العمل لا يتناسب مع الفئات المستخدمة تاريخياً لتصنيف القوى العاملة. وفقًا لتقرير صادر عن شركاء MBO ، يعمل 41 مليون أمريكي كخبراء استشاريين أو أعمال حرة أو مقاولين أو منظمى أعمال أو عمال مؤقتين أو تحت الطلب. وجدت دراسة مختلفة أجراها اتحاد Upwork and Freelancers Union أن 35٪ من الأمريكيين يعملون في نوع من العمل الحر في عام 2019..بالنسبة للعمال ، فإن اقتصاد الحفلة يأتي مع إيجابيات وسلبيات. ويوفر مرونة. يمكن للمقاولين إدارة الجداول الزمنية الخاصة بهم والمشاركة في أنواع مختلفة من العمل دون المخاطرة بفقدان كل دخلهم.

تخرج إيفان ووترز ، البالغ من العمر 30 عامًا ، من كلية بوسطن بأكثر من 100000 دولار كقروض للطلاب. أثناء عمله في شركة ناشئة للتكنولوجيا في سيليكون فالي ، قدم خدمات التسويق الرقمي على الجانب لتكملة دخله.

يقول: "في بعض السنوات ، استفدت من عملي بدوام جزئي أكثر من العمل بدوام كامل". "ثلاث إلى أربع سنوات من العمل الشاق والزحام الجانبي كان كل ما يتطلبه الأمر لسداد ديني. كنت محظوظًا للغاية لأنني حصلت على مجموعة مهارات عند الطلب ".ولكن ليس كل شخص قد استفاد من الاقتصاد أزعج. يخشى الكثيرون من أن وظائف الحفلات تفتقر إلى النمو الوظيفي والاستقرار المالي ، مما يضع العبء على العمال لتغطية تكاليفهم وفوائدهم.

Jeremiah LaBrash ، 34 عامًا ، هو مبرمج برمجيات في لوس أنجلوس عند بدء تشغيل الاتصالات. إنه يعتقد أن عمل الحفلة يجعل من الصعب التخطيط للمستقبل بسبب نقص الأمن الوظيفي:

"لقد مر العديد من أصدقائي بتغييرات وظيفية متعددة ، بالإضافة إلى تغييرات في الوظيفة ، والتي تختلف اختلافًا كبيرًا عن مسار الشركة الواحدة ، المسار الوظيفي الذي اتبعه والدي. علاوة على ذلك ، يبدو أن الاقتصاد أزعج يهيمن حيث كسب الكثير من أصدقائي الألفي أموالهم. لا يمكنهم الاستثمار لأنهم غير متأكدين من أين ستأتي وظيفتهم القادمة. يبدو أن الكثير قد تغير من عندما عمل والداي أو أجدادي واستثمروا بحيث أصبح مستوى صنع الأموال وتوفيرها بعيدًا عن متناول الناس من جيلي ".ماذا يحمل المستقبل لآلاف السنين?

وضعت قوى الاقتصاد الكلي الشباب في وضع غير مؤات. يواجهون طريقا وعرا بشكل خاص. إن الركود في الأجور ، وديون القروض الطلابية ، وتراجع الحراك الاجتماعي ، ومراوغة امتلاك منزل ، تزيد من صعوبة بناء الثروة وجعلها في الطبقة الوسطى. على الرغم من أن الاقتصاد وسوق الأوراق المالية قد تعافيا ببطء منذ الركود الأخير ، إلا أن العديد من جيل الألفية يشعرون بأنهم فقدوا القارب وغير متأكدين من الكيفية التي سيتحققون بها مالياً مع تقدمهم في العمر.

جوردان ويلز ، 34 عامًا ، يعيش في سينسيناتي. هي وزوجها يوازنان الأبوة والأمومة لطفلين مع رعاية كلا الوالدين المسنين.

"محادثاتنا حول المستقبل تتجاوز مجرد تخطيط الكلية والتقاعد" ، كما تقول. "علينا أيضًا التفكير في توفير مدخرات للرعاية طويلة الأجل أو لمقدم رعاية داخلي أو احتمال أن أتسرب من القوى العاملة في وقت أبكر مما كان متوقعًا."على الرغم من أن تقديم الرعاية ليس فريدًا بالنسبة إلى جيل الألفية ، فإنه يمثل تحديًا خاصًا لأولئك الذين ليسوا على قدم المساواة المالية. بدأت ويلز مدونتها الخاصة ، Wise Money Women ، لمعالجة بعض العقبات المالية التي رأت أن أقرانها يعانون منها. "لقد وجدت أن الكثير من الناس ، وخاصة النساء الألفي ، في مواقف مماثلة" ، كما تقول.

في هذه الأثناء ، تبلغ ديون الولايات المتحدة 22 تريليون دولار. وهذا الدين يجب أن يسدد بطريقة أو بأخرى. مع ازدياد عدد المواليد الذين يتقاعدون ، ستقل كمية العائدات الضريبية التي يساهمون بها إلى حد كبير. سوف يصبحون عبئًا ماليًا على المجتمع لأنهم سيأخذون أموالًا من برامج Medicare والضمان الاجتماعي وبرامج الاستحقاق الأخرى. لم يكن الناخبون الأمريكيون على استعداد للتنازل عن أي زيادات ضريبية أو تخفيض في مزايا الاستحقاق. إنهم يريدون أن يحصلوا على الكعكة ويأكلونها أيضًا. لكن على شخص ما دفع الفاتورة ، وسوف يقع العبء حتماً على عاتق جيل الألفية والأجيال اللاحقة من دافعي الضرائب.

هذا لا يعني أن المستقبل سيء بالنسبة لآلاف السنين. لديهم بعض المزايا مقارنة بالأجيال السابقة. هناك وفرة من المواد المجانية عبر الإنترنت للتعرف على التمويل الشخصي ، بما في ذلك كيفية الادخار والاستثمار في المستقبل. بالإضافة إلى ذلك ، سهلت التطورات في التكنولوجيا فتح حساب استثمار ، بينما يتيح انتشار صناديق المؤشرات للأفراد كسب عوائد السوق دون تكاليف كبيرة للمعاملات.يعتقد موراي أن جيل الألفية يستطيع التغلب على التحديات المالية إذا قاموا بتثقيف أنفسهم واستخدام الموارد المتاحة لهم.

"يوجد اليوم أدوات وأدوات مالية أكثر مما كانت متاحة للأجيال السابقة في الأعمار المماثلة. في حين أن جيل الألفية لديه مستويات أعلى من الدين ولديه مخاطر أكبر في مدخراته مقارنة بالأجيال السابقة ، فإن هذا لا يعني أن التوقعات المستقبلية سيئة. يعد البدء في التوفير في أسرع وقت ممكن والتشاور مع المستشارين الماليين وحتى الحصول على دورات مالية طريقة رائعة للتأكد من أنك تزيد إلى الحد الأقصى من مدخراتك المحتملة. لا تنتظر حتى الأربعينيات أو الخمسينيات لبدء التشاور مع المستشارين. "